Современные подходы к заключению контрактов на СПГ, сформировавшиеся в 1990-х годах

Новые тенденции в относящейся к СПГ договорной практике в Азии

В Японии изначальная логика индексации цен по отношению к цене нефти теряла свою актуальность по мере все большей утраты нефтью своих конкурентных позиций как топлива для электроэнергетики и увеличения доли импорта предприятиями газоснабжения. Если в период осуществления первого проекта по импорту СПГ на долю нефти в производстве электроэнергии приходилось 43%, то к 1997 году она сократилась до 18%. СПГ, который первоначально использовался в производстве электроэнергии, главным образом, в полупиковой части графика нагрузки, стал все шире применяться для покрытия и пиковых нагрузок, что обусловливало колебание уровней его потребления. А в Корее для выработки электроэнергии использовалось только 27% объема импорта СПГ, и на основе традиционных контрактов было трудно обеспечивать чувствительную к изменению температуры загрузку газораспределительных сетей.

В первых новых договорах поставки с Ближнего Востока в Корею и Японию (сначала из Катара, а затем из Омана), сохранялась формула расчета цены на основе JCC. Возникшая ценовая конкуренция сосредоточилась, наоборот, на механизмах ограничения цены. В первом контракте поставки газа в Корею из Катара в рамках проекта Rasgas I оговаривался нижний предел цены. Однако в конкурентной борьбе с Оманом за второй контракт с Кореей Rasgas проиграла, когда Оман предложил корейской компании Kogas контракт без минимальной цены. Впоследствии, в ходе переговоров о расширении поставок, Rasgas также исключила из первого контракта положение о нижнем пределе цены.

Помимо изменений в положениях об ограничении цен, для конца 1990-х годов также были характерны сокращение срока действия контрактов и привнесение определенной гибкости в возможности отбора газа с целью обеспечения конкурентоспособности поставок. Если традиционные контракты имели срок действия в 20 и более лет, то впоследствии стали заключаться контракты на более короткие сроки – от 17 до 15 лет. В особых случаях применялись контракты на еще меньшие сроки.

В конце 1990-х годов Малайзия разместила на рынке крупный объем СПГ со своего завода по сжижению Tiga, который был сдан в эксплуатацию в 2002 году. Мероприятия по маркетингу газа проводились в период низкой активности на азиатском рынке, обусловленной замедлением темпов роста экономики стран Азии. Поэтому малазийская национальная нефтяная компания Petronas подписала ряд новаторских контрактов, с тем чтобы заручиться обязательствами в отношении поставляемых ею объемов. Один из контрактов, подписанных с группой японских покупателей, предусматривал три транша договорных обязательств. Базовая часть контракта действовала как традиционный контракт с обязательствами «бери или плати» со сроком действия в 20 лет. Второй транш возобновлялся ежегодно на таких же условиях, что и базовый, но без обязательного отбора установленных объемов. А третий транш просто представлял собой возможность поставки. Такой базово-факультативный подход к исполнению обязательств применяется в ряде других контрактов, и несколько контрактов имеет меньший срок действия.

В договорной практике этого периода наблюдались и другие изменения, отражавшие рост конкуренции. Покупатели смогли обеспечить большую гибкость в отношении выбора пунктов назначения, которая позволяла им перепродавать партии, если это им было выгодно. Кроме того, покупатели начали проводить переговоры об участии в собственности промысловых активов поставщиков в качестве составной части новых контрактов. Примерами такого участия в промысловых активах являются следующие: доля корейской Kogas в катарском проекте Rasgas I, доли Tokyo Gas и Tokyo Electric в австралийско-тиморском проекте Bayu Undan, а также доли китайской CNOOC в австралийском проекте North West Shelf и в индонезийском проекте Tangguh.

Выход Китая и Индии на азиатский рынок

Первый из запланированных СПГ-терминалов в Китае CNOOC построила в Шэньчжэне в провинции Гуандун. Переговоры по проекту, с предполагаемым началом поставок в первые годы XXI века, велись в период вялого спроса в Азиатско-Тихоокеанском регионе и появления новых конкурентных предложений о поставках со стороны Rasgas (Катар), North West Shelf (Австралия) и Tangguh (Индонезия). Ввиду благоприятной конкурентной обстановки на рынке и стремления поставщиков первыми выйти на китайский рынок, CNOOC смогла провести тендер и заключить контракт на весьма выгодных условиях. Конечным победителем тендера стал австралийский консорциум North West Shelf. По информации из специализированных изданий (Подробная информация о ценах и других условиях контракта является закрытой, и данные, полученные из различных отраслевых изданий, зачастую расходятся. Приводимые здесь показатели представляют собой оценку, сделанную автором на основе имевшихся в его распоряжении сведений.), можно предположить, что базисная цена составляла 2,85 долл. США за млн. БТЕ. В контракте была сохранена методика «S-образной кривой» с использованием JCC для целей индексации цены. Однако крутизна кривой соотношения между JCC и ценой СПГ, по имеющимся сведениям, была гораздо меньшей, чем в случае традиционного контракта для Северо-Восточной Азии, составляя примерно треть от обычного соотношения. В этой связи можно рассчитывать на более медленный рост цен на СПГ при повышении цен на нефть по сравнению с традиционным контрактом.

Проекту Tangguh, проигравшему шэньчжэньский тендер консорциуму North West Shelf, удалось выиграть тендер на второй китайский контракт с CNOOC на поставки газа на терминал в провинции Фуцзянь. По сообщениям печати, цена этой сделки была еще ниже, чем в шэньчжэньского проекте, и составляла 2,76 долл. США FOB за млн. БТЕ. В данном контракте также использовалась меньшая крутизна графика привязки к JCC и ограничение колебания цен при помощи «S-образной кривой».

Два упомянутых китайских контракта были подписаны в период вялого спроса в Азиатско-Тихоокеанском регионе и активной конкуренции между поставщиками. Впоследствии возникли проблемы с поставками из Индонезии, рынок вновь активизировался, и рост мировых цен на нефть сильно подтягивает вверх привязанные к ним цены на СПГ. Поэтому в настоящее время переговоры ведутся на заметно более высоких ценовых уровнях, а цены китайских контрактов квалифицируются в качестве низшей отметки ценообразования в Азиатско-Тихоокеанском регионе.

Индия оказалась проблемным рынком для СПГ. Поступало много предложений о строительстве приемных терминалов, начиная с первоначального проекта компании Enron в Дабхоле, штат Махараштра. Данный проект пострадал из-за сложного судебного производства по делу о банкротстве Enron, и хотя предусматривавшаяся им электростанция была сдана в эксплуатацию, приемный СПГ-терминал так и не был достроен.

Сооружать новые терминалы в Индии оказалось трудно ввиду проблемы поставки регазифицированного СПГ по ценам, приемлемым для индийских электростанций. Семьдесят процентов электростанций Индии работают на дешевом угле, и при более высокой цене газа газовые ТЭС оказывались неконкурентоспособными.

Из большого числа предложений было реализовано лишь два – в настоящее время эксплуатируются терминал компании Petronet в Дахедже (Dahej) и объект Shell в Хазире (Hazira) – оба в штате Гуджарат. Третий терминал в Кочине (Kochi), штат Керала, находится на весьма продвинутой стадии. Объект в Хазире необычен тем, что он проектировался как торговый терминал, где Shell и ее партнер Total намеревались совершать краткосрочные операции с партиями СПГ из своих портфелей поставок. Это пример осуществления в сфере сбыта и переработки перепродажи объемов, реализованных на началах самоконтрактования, без заключения официальных договоров купли-продажи с клиентами. Хотя терминал в Хазире находится в эксплуатации с февраля 2005 года, у него возникали проблемы с поставкой партий по приемлемым ценам (а также политические проблемы в связи с попытками использовать танкеры под иностранными флагами).

При этом объект в Дахедже заключил долгосрочный контракт с Rasgas. Для него также характерен отход от традиционной для Северо-Восточной Азии договорной практики в том плане, что в нем предусмотрено применение фиксированной цены в течение пяти лет, прежде чем начнет действовать положение об индексации по отношению к цене нефти. По имеющимся сведениям, цена FOB Катар составляет 2,53 долл. США за млн. БТЕ. По истечении периода фиксированной цены контракт предположительно будет привязан к цене нефти в 20 долл. США за баррель, причем коэффициент «А» в формуле P=A*Цена нефти равен 0,13.

По имеющимся сообщениям, Индия ведет переговоры о поставках СПГ с Ираном. Из этих сообщений следует, что угол наклона функции цены будет гораздо меньше – коэффициент «А» составит 0,065. Хотя о фактической базисной цене информации нет, можно предположить, что она будет привязана к цене нефти марки Dated Brent в Северном море, а не к JCC.

Рост цен на нефть и его влияние на цены в Северо-Восточной Азии

Первая реакция традиционных импортеров СПГ на сообщения о том, что Китай и Индия договорились о значительных скидках, была абсолютно отрицательной. Покупатели считали, что они также должны получить скидки, поскольку они участвовали в финансировании строительства значительной части инфраструктуры для поставок на рынки Азии.

Однако под влиянием ряда событий на рынке, последовавших за подписанием договоров с Китаем и Индией, перспективы предложения, спроса и цен на рынках СПГ резко изменились. Азиатские рынки стали существенно более напряженными, что отчасти было результатом экономического подъема и отчасти – следствием проблем с поставками с обоих заводов по сжижению в Индонезии – Арун и Бонтанг. По мере роста напряженности на рынках США и Европы, эти регионы начали активно искать источники поставок СПГ. Цены на обоих рынках также быстро выросли. Резко повысились и цены на нефть, обусловив рост цен газа в Северо-Восточной Азии в силу привязки их формул к ценам на нефть. На 2006 год наиболее распространено мнение, что цены по контрактам Китая и Индии представляют собой самую низкую точку в динамике ценообразования, и в обозримом будущем вряд ли будут повторены.

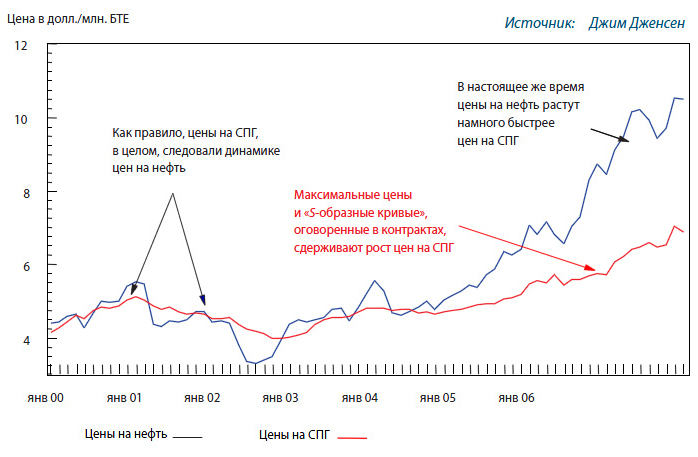

Вместе с тем, рост цен на нефть имел еще одно серьезное последствие. Ограничение цен и «S-образные кривые», которые предназначались для предотвращения негативного влияния обвалов нефтяного рынка на цену СПГ, стали действовать как фактор сдерживания ее роста в периоды повышения цен на нефть. Если предположить, что новый уровень цен на нефть – явление постоянное, а не временное, то механизмы установления верхнего предела цен, по сути, аннулируют традиционную привязку нефти и СПГ. Отставание цен на СПГ от роста цен на нефть показано на рисунке.

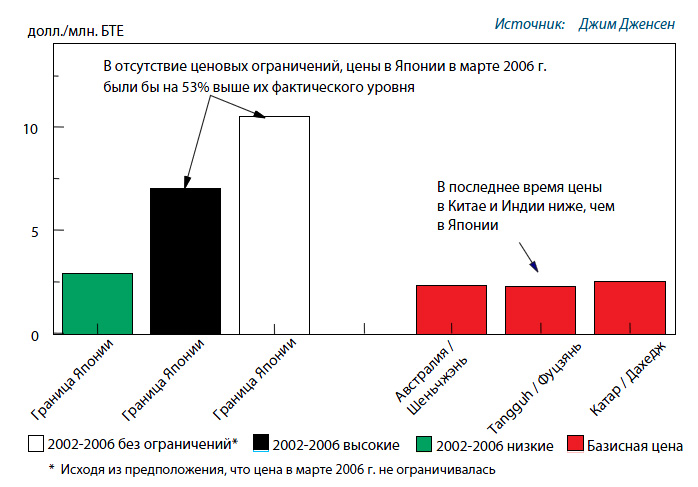

Различие между ценами для Китая и Индии и ценами на границе Японии показано на следующем рисунке, где они сравниваются между собой в единой ближневосточной контрольной точке (точке определения чистой экспортной стоимости поставок из Катара). Рисунок иллюстрирует также, насколько выше были бы сейчас цены для Японии, если бы не был установлен их верхний предел, а «S-образные кривые» не сглаживали влияние высоких цен на нефть.

В результате всех этих событий в странах Северо-Восточной Азии сложились весьма сложные условия для заключения контрактов. Продавцы утверждают, что новые высокие цены на газ представляют собой новую цену мирового рынка газа. Покупатели не понимают, почему они должны платить гораздо большую цену, которая, судя по всему, не продиктована ростом издержек.

Последние события на рынках Азии

С учетом того, что в настоящее время происходит адаптация договорной практики к условиям более высоких цен на энергоносители и что условия новых контрактов являются строго конфиденциальными, трудно точно утверждать, как сейчас составляются новые контракты для Азии и пересматриваются старые. Первоначально в качестве реакции на более высокий уровень цен на нефть, переговорщики, как представляется, стремились сгладить крутизну кривой формулы привязки цен СПГ к JCC при одновременной корректировке базисной контрактной цены СПГ, которая отражала бы выросшие нефтяные цены.

По всей видимости, в некоторые пересматриваемые старые контракты изначально была заложена гораздо более пологая кривая коэффициента «А» при превышении определенной пороговой цены на нефть. По имеющейся информации, в одном из контрактов предусматривалось «переключение» со стандартной кривой «А» при цене в 24 долл. США за баррель на кривую с крутизной 0,07. Далее, при превышении ценой уровня в 29 долл. США за баррель, крутизна кривой вновь «переключалась» бы – на сей раз на 0,055. Был составлен ряд новых контрактов для нового австралийского проекта Горгон (Gorgon). По имеющимся сведениям, в них также использовался коэффициент «А» на уровне 0,07. Как представляется, применение более пологой кривой привязки к цене нефти – это один из способов сохранения привязки цен на СПГ к ценам на нефть в условиях высоких цен на нефть.

Проявляется также интерес к отказу от использования JCC как мерила уровня цен на нефть. Несмотря на прозрачность JCC, этому показателю свойственны две проблемы. Во-первых, он не отражает свободные цены на нефть, например, на WTI в Северной Америке или Brent в Северном море. А во-вторых, поставляемая в Японию нефть, в среднем, является относительно тяжелой, в то время как СПГ должен предположительно конкурировать с более легкой малосернистой нефтью. По имеющимся данным, в одном из контрактов в Азии при определении цены на нефть в качестве эталонной использовалась нефть марки Brent.

В самое последнее время, как представляется, предпринимались определенные шаги к отказу от использования механизмов ограничения цен. Это позволило бы устранить фактическую расстыковку цен на нефть и СПГ, которая происходит в результате ограничения цен и применения «S-образной кривой».

Формирующийся рынок на Западном побережье Северной Америки

В настоящее время на тихоокеанском побережье Северной Америки пока не существует приемных терминалов, хотя имеются активные предложения по их сооружению в Мексике, Калифорнии, на северо-западном побережье США и в Британской Колумбии. Несколько предложений по мексиканскому штату Нижняя Калифорния предусматривают как импорт на местные рынки, так и экспорт в США – в южную часть штата Калифорния, где сооружение ни одного из новых терминалов не было пока согласовано из-за возражений населения по местоположению площадок для строительства. В наиболее продвинутой стадии из всех предложений по Нижней Калифорнии находится проект компании Sempra, завершение которого запланировано на 2008 год. В этом проекте участвует Shell, которая имеет 50-процентную долю в собственности, из чего можно предположить, что половина мощностей будет обслуживать объемы самоконтрактования – скорее всего поставки в рамках проекта «Сахалин-2», в котором она участвует. Sempra также заключила договор поставки с проектом Tangguh в Индонезии. Это означает, что впервые ценообразование по контрактам в бассейне Тихого океана подвергнется воздействию сложностей, связанных с обслуживанием реструктурированного газового рынка Северной Америки.

Несмотря на то, что подробные сведения о договорных взаимоотношениях между контрагентами – между Shell и ее аффилированным лицом Sakhalin LNG и между Sempra и Tangguh – практически отсутствуют, по имеющимся сообщениям, в их основе лежат чистые экспортные цены нетбэк. Это означает, что в качестве эталона будут использоваться публикуемые цены на границе Калифорнии за вычетом составляющих, относящихся к затратам на перевалку продукции на приемном терминале, ее регазификацию и перевозку от завода по сжижению.

Новые тенденции в относящейся к СПГ договорной практике в бассейне Атлантического океана

На протяжении почти 20 лет – вплоть до начала осуществления проектов СПГ в Тринидаде и Нигерии – поставки из Алжира на Европейский континент представляли собой практически единственный вид договорных взаимоотношений в бассейне Атлантического океана. Если первоначальные контракты на поставку алжирского СПГ предусматривали индексацию цен по отношению к стоимости восьми сортов нефти (Arabian Light (Саудовская Аравия), Brass Blend (Нигерия), Kirkuk (Ирак), Kuwait Export (Кувейт), Iranian Light (Иран), Murban (ОАЭ), Saharan Blend (Алжир) и Zuetina (Ливия)) с закрепленной в договоре возможностью регулярного пересмотра положений о ценообразовании, то дальнейшая договорная практика стала гораздо более гибкой под влиянием конкуренции со стороны трубопроводных поставок. Во многих контрактах на поставку газа по трубопроводам в Континентальной Европе применялась индексация к определенному набору цен – на высокосернистый тяжелый мазут (только в контрактах, заключавшихся в 1970-х годах), низкосернистый тяжелый мазут и газойль. По договору поставки продукции с месторождения Тролль, заключенному в 1986 году, такой набор включал в себя легкое котельно-печное топливо (55%) и низкосернистый тяжелый мазут (45%). Впоследствии в результате переговоров об изменении цены доля легкого котельно-печного топлива была увеличена приблизительно до 65%, а в остальной части ценовой формулы были отражены новые элементы конкуренции, как, например, использование газа в электроэнергетике, или, на более позднем этапе, конкуренция между различными поставщиками газа.

В ходе переговоров по ценам Алжир проявил готовность предложить сопоставимые условия индексации своим клиентам, которые привыкли к практике привязки цены к нефтепродуктам в заключавшихся ими договорах поставки по трубопроводам. Некоторым клиентам была также предоставлена возможность использовать сочетание цен на нефть и нефтепродукты. Предпринимались попытки частичной индексации по отношению к электроэнергии, углю или инфляции. Однако для большинства алжирских контрактов с покупателями континентальной части Европы, чаще всего используется та или иная форма индексации по отношению к нефти.

Обычно в контрактах на поставки по трубопроводам в Континентальной Европе применяется отсроченная индексация, когда для целей определения индекса используются данные за предыдущий период, которые подвергаются процедуре пересчета с отсрочкой по времени.

Реакция цен на СПГ в условиях повышения цен на нефть в течение какого-то времени может быть аналогична действию механизма ограничения цен, поскольку цена СПГ корректируется на рост цен на нефть с задержкой. Однако в условиях падения цен на нефть, задержка может возникнуть с адаптацией положений о ценообразовании к новой конъюнктуре рынка. При этом проведение новых переговоров для восстановления привязки к нефти может не потребоваться, поскольку цена СПГ, в конечном счете, скорректируется через какое-то время, когда цены на нефть стабилизируются. В первых алжирских контрактах такая отсроченная индексация не использовалась, но, как представляется, в некоторых контрактах более позднего периода она предусматривается.

В конце 1990-х годов первыми из новых поставщиков на рынок бассейна Атлантического океана вышли Нигерия и Тринидад. Хотя изначально переговоры с Нигерией предусматривали возможность продаж в США через терминалы Эверетт и Кав-Пойнт, контракты на такие поставки так и не были подписаны. Поэтому продукция первых трех технологических линий нигерийского завода в Бонни предназначалась для поставки на рынки Континентальной Европы, для чего не требовалась адаптация к совершенно иной конкурентной обстановке, сложившейся в результате реструктуризации газового рынка Северной Америки.

Поставки продукции с этих первых трех технологических линий осуществлялись в рамках традиционных договоров купли-продажи с покупателями в Континентальной Европе. За исключением контракта с итальянской электроэнергетической компаний ENEL, покупателями стали газопроводные или газораспределительные компании, и соответствующие положения о ценообразовании отражают, по большей части, конкуренцию с поставками газа по трубопроводам, а для целей индексации используется привязка к сочетанию мазута и газойля. При заключении контрактов с генерирующими компаниями особые проблемы возникают в связи с либерализацией рынка электроэнергии, поскольку энергоблоки не будут допущены к сети, если их предельные издержки генерации будут выше, чем у других энергоблоков. Помимо цен на нефть, в контракте с ENEL предусмотрена индексация по отношению к цене угля и инфляции.

В отличие от Нигерии, главным рынком для Тринидада были США. В результате, ему пришлось решать проблему сбыта на рынке, где существует конкуренция между различными поставщиками газа. Первые четыре технологические линии завода СПГ в Тринидаде находятся в собственности Atlantic LNG – консорциума в составе компаний BG, BP и Repsol (Tractebel имеет долю участия только в первой технологической линии, но не в последующих трех). Контракт на первую технологическую линию поделили Tractebel и Repsol, что можно охарактеризовать как один из примеров «самоконтрактования» членами консорциума. Поэтому ценовые условия договора купли-продажи были согласованы между участниками консорциума, а не являлись предметом переговоров с каким-либо крупным клиентом на целевом рынке, что предполагалось бы в случае традиционного контракта для Северо-Восточной Азии.

Tractebel поставляла свои объемы на свой терминал в Эверетте, США. И хотя у Repsol был заключен традиционный контракт с компанией Enagas в Испании, Repsol сохранила за собой право перенаправлять партии по своему усмотрению. Большая часть этих объемов поставлялась на рынки краткосрочных операций в США, предположительно, по более высоким чистым экспортным ценам по сравнению с теми, которые компания могла бы получить при поставке газа в Испанию. Как и первая технологическая линия, вторая и третья технологические линии также задействованы на началах самоконтрактования BG, BP и Repsol, однако в этих случаях СПГ передается партнерам в рамках системы толлинга.

В системе толлинга некий консорциум компаний – как правило, но не всегда, только в составе владельцев запасов газа – несет финансовую ответственность за капиталовложения в производственные мощности, а также за возмещение затрат и получение прибыли. В этом компании консорциума напоминают инвесторов, вкладывающих средства в трубопроводные проекты. Они возмещают стоимость предоставленных им услуг в виде взимания либо платы за пропускную способность, либо начислений на мощности с пользователей объекта.

BG и BP контролируют мощности терминалов в США и имеют возможность прямого сбыта продукции конечным потребителям. У Repsol имеются рынки сбыта в Испании, и компания предпринимает шаги к сооружению нового терминала в морских провинциях Канады для обслуживания рынков как США, так и Канады.

На четвертой технологической линии в Тринидаде применяется еще более гибкая схема по сравнению с традиционными контрактами. Владельцы газа на устье скважины будут иметь возможность сжижать свой газ на основе системы толлинга за счет вложения средств в мощности по сжижению, а затем сбывать полученный СПГ без приобретения СПГ у партнеров по совместному предприятию в рамках традиционного договора купли-продажи.

На технологических линиях, сданных в эксплуатацию в последующий период, в Нигерии, как и в Тринидаде, применяется более гибкая договорная схема. Четвертая и пятая технологические линии завода в Бонни более чем на 75% эксплуатируются на основе самоконтрактования с реализацией продукции партнерам по предприятию для сбыта в последующих звеньях цепочки формирования стоимости.

Норвежский проект Snohvit также характеризуется значительным объемом самоконтрактования. Statoil планирует отправлять свою долю продукции на терминал Кав-Пойнт в США, где она имеет права на пользование мощностями, а французские партнеры намерены сбывать свои объемы самостоятельно. Единственным договором традиционного типа является контракт с испанской генерирующей компанией Iberdola.

Одним из наиболее динамично развивающихся поставщиков СПГ является Египет. В двух проектах – Egyptian LNG (ELNG) и Segas – имеются действующие технологические линии. Первая технологическая линия ELNG обслуживает традиционный договор купли-продажи с Gaz de France, а вторая эксплуатируется по системе самоконтрактования одним из партнеров по предприятию компанией BG. Первоначально BG планирует направлять свои объемы на выделенные под ее обязательства мощности в США и в настоящее время также предпринимает шаги к созданию сбытового терминала в Италии. Предположительно, ценовая формула контракта с BG основана на чистой экспортной стоимости нетбэк в США с индексацией цены по отношению к индикаторам Хенри-Хаб, но при этом можно также предположить, что у других партнеров по предприятию будут стимулы к реализации своей продукции в Италии или других странах Европы, если получаемые от таких продаж чистые экспортные цены будут выше.

Проект Segas был инициирован испанской электроэнергетической компанией Union Fenosa совместно с AGIP. В отличие от других проектов СПГ, Union Fenosa не имеет доли участия в добывающей части и закупает большую часть газа, необходимого для первой технологической линии у Egyptian Natural Gas Holding Company (EGAS) по ценам, контролируемым правительством. По имеющейся информации, рассматривается возможность эксплуатации второй технологической линии на основе системы толлинга по аналогии с четвертой технологической линией проекта в Тринидаде.

Договорная практика на Ближнем Востоке

На начальном этапе, ближневосточные контракты, по существу, представляли собой традиционные договоры купли-продажи с клиентами из стран Северо-Восточной Азии. Большая часть объемов Абу-Даби и Омана по-прежнему предназначается для Северо-Восточной Азии, и небольшая их доля реализуется на основе самоконтрактования. Однако основные приращения объема поставок с Ближнего Востока приходятся на долю Катара. К 2007 году Катар обгонит Индонезию и станет крупнейшим экспортером СПГ в мире.

Первые договоры купли-продажи Катара с японскими и корейскими покупателями заключались на традиционных для Северо-Восточной Азии условиях. Один из заключенных в последнее время контрактов Rasgas по терминалу Дахедж компании Petronet в Индии, в рамках которого была установлена низкая цена для сделки в Азии, уже рассматривался чуть ранее.

С 2001 года Катар начал заключать контракты с клиентами в Испании и Италии предположительно с использованием положений о корректировке цен с привязкой к конкурирующим энергоносителям. Однако во все большей мере Катар стремится сбывать свою продукцию на рынках США и Великобритании, где он заключает контракты прежде всего с партнерами по предприятию, которые будут реализовывать СПГ от имени предприятия. Его контрагентами на этих рынках являются ExxonMobil, Shell, ConocoPhillips, Total и Еni. В некоторых случаях сбыт осуществлялся не изначальным партнером по промысловой части проекта, а компанией, получившей долю в добыче в результате переговоров.

Источник: «Цена энергии: международные механизмы формирования цен на нефть и газ» (Секретариат Энергетической Хартии, 2007)